Blog

-

Promotion des auteurs.

- Par Thierry LEDRU

- Le 27/12/2011

Auteurs de tous les pays, unissez-vous !

http://blogs.rue89.com/quatrieme-de-couverture/2011/12/27/auteurs-de-tous-les-pays-unissez-vous-226052

« Prolétaires de tous les pays, unissez-vous ! » Vous connaissez la citation de Karl Marx. Je la trouve parfaite pour débuter mon article en grande pompe.

Nous parlerons dans cette note des Auteurs (notez la majuscule). Plus particulièrement des « petits édités », ces auteurs anonymes qui, pour certains, mériteraient d'être connus.

Nous parlerons ensuite des initiatives de ces auteurs pour faire connaître leurs travaux. Internet joue un rôle important dans ce processus. Mais, un auteur, c'est qui ? C'est quoi ? Ça se mange ?

Rencontrons Florian Houdart, jeune écrivain belge, pour tenter de répondre à la question.

« En principe, l'auteur est une individualité assez forte qui s'exprime au travers de l'écrit, voilà comment je le conçois. Mais je suis tout à fait conscient que certains préféreraient n'avoir que des raconteurs d'histoires, fussent-elles conventionnelles et sans intérêt.

Or, pour moi, un auteur a un devoir de mémoire. Cette mémoire ne doit pas forcément embrasser toute époque mais elle doit être dépeinte avec un regard qui tend à aller du singulier vers l'universel. »

Au départ, un manuscrit posté sur un forum

Notre invité se décrit comme un « jeune auteur de 24 ans publié aux éditions Chloé des Lys qui fait tenir sa prose sur le fil ténu qui sépare le réalisme social et les genres de l'imaginaire », et compte trois romans (dont deux publiés) à son actif. Vision forte de l'auteur, donc.

Mais il ne vous aura pas échappé, j'espère, que le terme « auteur » peut cacher nombre de personnalités différentes, et de vécus différents. On écrit pour des raisons différentes, des textes différents, dans des buts différents. De plus, chacun sa raison d'aller à l'édition. Florian nous explique son parcours :

« Contrairement à beaucoup de nouvelles plumes qui ont eu dès le départ l'édition pour objectif, j'ai envisagé l'édition par accident. Au commencement, il y avait un simple manuscrit posté sur un forum littéraire et dix-huit pages de commentaires.

Ça a fini par atterrir chez un éditeur qui en a souligné les qualités et les défauts. J'ai alors réalisé que “Black- Out”, rédigé par pur plaisir personnel, avait peut-être une vocation a être diffusé plus largement.

Je l'ai donc envoyé à quatre maison à compte d'éditeur. A ma grande surprise, j'ai reçu deux réponses positives, un “on ne publie pas de récit à caractère politique” et un “non” franc et motivé. Trois années se sont écoulées et j'en suis à présent à la rédaction de mon quatrième roman. »

Je parle d'édition, interroge notre invité sur ses volontés en la matière, chouette… Mais, comme je l'assène dans mes articles, il y a grande, moyenne et petite édition. Il y a aussi auto-édition dont nous reparlerons dans un prochain article.

Je me souviens de la réponse positive

Je pense que la diversité de personnalités des auteurs va se forger par ces rencontres avec l'éditeur, petit ou grand, et du tout le processus qui en suivra. Le passage à l'édition est, en tout cas, une expérience marquante.

Je me souviens de la réponse positive, reçue pour mon recueil. On ne sait pas trop quoi dire. Joie, fierté, contre nécessité de prendre du recul et de se dire « le chemin est encore long, coco ! ».

Commence alors le combat de l'écrivain, pour partager, pour faire connaître son œuvre, pour faire des rencontres … Chaque auteur, selon son parcours, va avoir un ressenti différent de ce passage à l'édition qui paraît être le Graal d'auteurs qui tendent à oublier que ce n'est que le début.

La suite, on la vit comment ? Je vous le dis tout net, je publie mon premier livre. Je découvre presque en même temps que vous avec mes grands yeux d'enfant. Pour un peu de recul, appelons Florian à la rescousse :

« Si je suis émerveillé ou déçu ? Emerveillé et déçu. Faire un pas dans le monde des lettres, c'est aussi faire des rencontres. Il y a des gens extraordinaires... et puis il y a tous les autres.

Il y a le mépris et l'indifférence de ma ville natale et des anciens amis qui ne m'adressent plus la parole, comme il y a des collaborations surprenantes auxquelles on n'aurait pas cru prétendre en se faisant éditer dans une petite maison associative.

Tout n'est que contrastes et démesure au point de me faire parfois devenir un brin paranoïaque... »

Hum hum … Vous le voyez ? Vous le voyez, ce « rapport au monde » de l'écrivain que l'on tendrait à oublier ?

Il faut se sortir de la tête l'image d'un écrivain vivant dans une tour, à mille lieues des préoccupations de la populace, un éternel compère des muses de tout poil (alors que, ne nous leurrons pas, il est de notoriété publique que le musicien se vautre dans le stupre et l'alcool).

Comment faire pour rencontrer son lectorat ?

Eh bien non. L'auteur écrit, certes, mais n'existe pas seulement, en tant qu'auteur, de part ses écrits mais aussi et surtout de par le partage de ce qu'il crée. On rejoint le « devoir de mémoire » dont parlait Florian Houdart. L'auteur est profondément ancré dans la société dans laquelle il vit.

Bon, jusque là, vous trouvez sûrement le titre mal choisi, survendeur, et maugréez contre l'escroc qui vous a égaré là. Il fallait cependant parler du rôle de l'auteur, de différentes visions de l'auteur.

On en revient toujours à la notion de partage qui m'est chère, vous l'aurez compris. Et on tourne toujours autour du même problème : comment rencontrer son lectorat lorsque l'on est un petit édité ?

Pour vendre son livre, le diffuser et trouver son lectorat, Internet est devenu un outil essentiel. Internet est devenu un outil essentiel pour bien des choses mais on en reparlera une autre fois.

La promotion d'un ouvrage passe obligatoirement par Internet. Mais c'est quoi, la promotion ? Que peut apporter Internet ? Florian nous donne son avis.

« Internet peut jouer un rôle très positif si on l'utilise à bon escient. La promotion sur Internet est gratuite. Reste à se démarquer des autres pour intéresser le lecteur potentiel, les internautes étant matraqués en permanence.

Promouvoir un livre, pour moi, c'est réussir à susciter le débat à son sujet même si ça passe aussi par les critiques plus négatives. Notre littérature se meurt parce qu'on n'en parle pas assez. On discute juste des best-sellers comme des produits culturels qu'ils sont. »

Susciter le débat ? Internet est tout indiqué. D'ailleurs, c'est pour cela que les blogs d'auteurs, les forums et autres sont si nombreux. Internet a créé, dans le salon, l'espace du débat.

Pour votre blog d'auteur, évitez les chatons

Ce qui change, c'est que le lecteur potentiel a, à portée de main, les états d'âmes d'une ribambelle d'auteurs qu'il ne connait ni d'Eve, ni d'Adam. Internet est donc une tribune apparemment adéquate pour les auteurs qui veulent attirer des lecteurs vers leur œuvre.

Je rajouterais que le blog d'auteur permet aussi à l'auteur de s'interroger sur ce qu'il vit, sur ce qu'il fait et sur les raisons. Mais, là encore, il faut que le blog soit lu… Je ne me plains pas là-dessus, et je remercie tous mes gentils lecteurs. Grosses bises à vous.

Pour d'autres, c'est un peu plus dur. Attention à ne pas tomber dans le mauvais goût flagrant, à coup de chatons et bannières fluorescentes pour attirer trois péquins.

Alors, aucun espoir pour le petit auteur qui veut faire parler de son œuvre ? Bien sûr que si ! Son « réseau de proximité ». Ses proches, ses contacts peuvent faire ce travail avec lui, lui permettre de rencontrer des gens qui vont apprécier son œuvre et en parler, vouloir en parler avec l'auteur… Ceci est possible dans la vie comme sur Internet.

Des auteurs qui préfèrent la liberté artistique

Florian Houdart, lui, a eu l'idée brillante d'associer les deux :

« Un auteur est une individualité certes mais un auteur est aussi très souvent un individualiste.

Vu le contexte actuel où quelques livres parmi la multitude sont choisis pour devenir des livres-hamburgers dont on vente le goût douteux jusque sur les abribus, les auteurs qui choisissent l'indépendance et la liberté artistique ont tout intérêt à rassembler leurs petits réseaux pour en former un plus large.

Cette toile nouvelle ne permettra pas à tous ceux qui la tendent de connaître une célébrité éclatante, c'est certain – ce n'est d'ailleurs pas le but de la plupart d'entre nous.

En revanche, elle permettra à des œuvres intéressantes mais non médiatisées de se frayer plus facilement un chemin vers leur public, c'est en tout cas son but. Reste à l'atteindre.

Tous ceux que cette démarche intéresse peuvent nous rejoindre. Plus nous serons nombreux et plus nous pourrons contribuer à l'émergence d'un discret mais nécessaire contre-pouvoir. »

Amen ! Nous y voilà, à la problématique du titre ! Auteurs de tous les pays, unissez-vous ! J'ai rejoint le groupe des édités solidaires qu'a lancé Florian parce que le principe m'a beaucoup plu.

Chaque auteur, petit auteur, va travailler main dans la main avec d'autres auteurs dans le même cas, et mettre son petit réseau à contribution. Un petit réseau plus un petit réseau donne un grand réseau. C'est un peu le principe.

De plus, on rencontre des auteurs formidables, des auteurs qui se battent pour défendre leur vision de la littérature en toute franchise et par amour de l'art. Signer chez un éditeur est une aventure formidable, certes, mais les auteurs doivent se serrer les coudes pour avancer ensemble.

Vous connaissez un écrivain ? Aidez-le !

Les lecteurs le font bien, partagent leurs bons plans, leurs coups de cœur, leurs coups de gueule. Nous sommes aussi des lecteurs, qui, parfois, passons de l'autre côté. Pourquoi ne pas faire comme eux, en profitant des avantages d'Internet sur ce point ?

Les auteurs du groupe des édités solidaires s'échangent leurs nouvelles. Dès qu'une nouvelle m'intéresse, je la partage. Si je pense qu'elle intéressera ceux qui me lisent, je la partage également.

Et c'est le même fonctionnement pour tous les auteurs. Les auteurs partagent également leurs « bons plans », les salons, les arnaques … Une revue est également prévue, et j'espère que ce projet verra le jour.

Je souhaitais vous faire découvrir cette initiative, après vous avoir parlé du rôle d'auteur. Vous conclurez aisément qu'il y a autant de définitions de l'auteur qu'il y a d'auteurs, et de lecteurs. Mais qu'importe notre façon d'être un auteur, autant s'entraider. Je laisserai Florian Houdart conclure :

« Si vous avez dans vos contacts, une personne qui écrit et publie, aidez-là. Beaucoup abandonnent à cause du manque de soutien des gens qui, dans certaines circonstances, sont pourtant fiers d'étaler la société qu'ils fréquentent.

Or, ce n'est pas parce qu'on est publié qu'on a voix au chapitre, loin de là ! La culture, c'est le vivier des représentations collectives, celles que l'on peut manipuler pour générer le plus de profits possible.

Vous n'avez pas idée du poids de l'industrie dans la culture ni de l'influence néfaste des politiciens qui, par pêché d'orgueil, préfèrent souvent fermer les portes que les ouvrir.

Le seul espoir des petits édités et des indépendants, ce sont leurs bonnes relations avec les autres auteurs et les lecteurs potentiels ou déjà conquis. Aidez-nous. »

Merci à Florian Houdart d'avoir pris le temps de répondre à mes questions. Vous pouvez consulter son blog ici.

-

Les enfants précoces (humanisme)

- Par Thierry LEDRU

- Le 26/12/2011

La précocité enfin expliquée aux petits

Nathalie Damide-Baldji - publié le 16.12.2011, 11h01

http://www.linternaute.com/livre/expert/50603/la-precocite-enfin-expliquee-aux-petits.shtml

L'auteur

Nathalie DAMIDE-BALDJI,

Rédactrice en Chef, Yabook.fr/Mespremiereslectures.comRédactrice reporter (écrit, web et radio) indépendante, diplômée de la petite enfance, passionnée de littérature et curi...suite

articles précédents

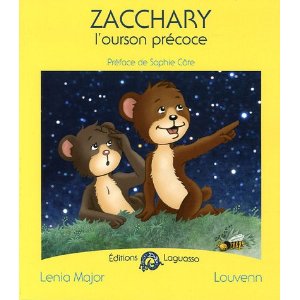

Comment expliquer à un très jeune enfant concerné, sa différence ? La précocité est un sujet rarement décliné dans la littérature jeunesse, c'est pourquoi Zacchary, un ourson pas comme les autres, méritait qu'on vous le présente.

Précoces, à fort potentiel, EIP, surdoués, ou zèbres* … Autant de manières de désigner ce qui représenterait 2% de la population.

Une quantité non négligeable puisque cela signifie que toute école ou établissement accueillant des enfants ou adolescents est amené à croiser ces jeunes là.

La précocité n’est pas un handicap qu’il faut s’efforcer de soigner, contrairement aux dyslexie, dysphasie, et autres membres de la famille des «dys» par exemple.

L’enfant précoce est né ainsi. Il lui faut vivre avec ce don, dont il ne sait pas toujours quoi faire. Ce potentiel a souvent du mal à s’épanouir.

L’enfant précoce est né ainsi. Il lui faut vivre avec ce don, dont il ne sait pas toujours quoi faire. Ce potentiel a souvent du mal à s’épanouir.

(ref : «Moi Surdoué (e) ?! De l’enfant précoce à l’adulte épanoui». Chez Jouvence. Du psychologue Hervé Magnin)Paradoxalement, très souvent, l’enfant précoce a une estime de soi très basse et il est mal dans sa peau. Ces enfants ne sont pas toujours compris des autres et on les retrouve en souffrance.

«Puisque cet enfant est précoce il doit être le premier de la classe et avoir les meilleures notes» entend-on encore de la bouche de certains enseignants ! Si si, je l’ai entendu de mes propres oreilles de la bouche d’une directrice d’école. C’est bien méconnaître le sujet.

Il faut dire que les termes pour désigner cette différence sont tous aussi impropres les uns que les autres et les précoces eux-mêmes ne les aiment pas beaucoup.

Ils induisent une espèce de supériorité qui agace, qui provoque un rejet… qui ne reflète pas la réalité puisqu'il s’agit pour ces individus-là d’un fonctionnement simplement très différent.

Les enfants précoces (tant pis, on garde ce mot là pour mieux se comprendre) se sentent souvent déphasés par rapport aux autres enfants de leur âge. Ils sont parfois rejetés ou s’isolent d’eux-même.

(Ref : L’échec scolaire ça se soigne du Docteur Olivier Revol chez JC Lattès)Un enfant de 6 ans est capable de se poser des questions existentielles sur la mort, l’origine de la vie ou de l’Univers par exemple, pour autant si sa maturité intellectuelle avance à grands pas, il reste souvent fragile d’un point de vue affectif. Hypersensible, un sens aigüe de la justice et assoiffé de sens, le jeune enfant, l’enfant, l’ado puis l’adulte restera toute sa vie un «zèbre».

Autant reconnaître la surdouance de son enfant le plus tôt possible, la comprendre et l’assumer pour qu’il puisse bien vivre sa différence et même en faire une force ?

De nos jours ces enfants là sont de plus en plus souvent «détectés», ce qui n’était pas autant le cas des générations précédentes : Les enfants précoces d’aujourd’hui ont souvent un parent précoce qui s’ignore du coup, d’après les constats des psychologues.

Si les ouvrages foisonnent sur le sujet à destination des adultes, notamment des parents, très peu d’outils étaient mis à disposition des enfants eux-mêmes pour les aider à comprendre pourquoi ils se sentent si mal, pourquoi ils s’ennuient à l’école… Et répondre à des milliers d’autres «pourquoi» qui tourbillonnent dans leur tête sans cesse.

Côté littérature jeunesse, pas grand-chose à se mettre sous la dent donc, à part peut être, l’histoire bien connue du vilain petit canard, qui permet à l’enfant de comprendre qu’il est ni mieux ni moins bien que les autres, il est simplement différent mais que son potentiel ne demande qu’à s’épanouir, à se mettre en place pour qu’il devienne un adulte bien dans sa peau…

C’était sans compter sur Lenia Major, auteur jeunesse de talent, qui a décidé de combler ce vide en écrivant un magnifique petit album intitulé «Zacchary l’ourson précoce».

Comment cette histoire a commencé ?

Lenia Major est aussi une maman d’EIP (enfant intellectuellement précoce). «La différence de ma fille nous est apparue assez tôt, par la maturité et l’étendue de son langage dès 18 mois. Quand elle a su lire les lettres, puis les syllabes vers 2 ans, nous avons pensé qu’elle avait un peu d’avance. Puis à la maternelle, nous avons décidé de la faire tester devant l’écart que nous constations à nouveau dans le langage et dans ses intérêts, par rapport à ses camarades.» Comprendre ce qui se passait permettait aux parents d’adapter leur accompagnement «l’échange avec un EIP est étonnant, enrichissant, jamais ennuyeux !» déclare l’auteur. «Nous sommes beaucoup à parcourir le même chemin pavé de joies, mais aussi d’embûches et d’obstacles, qui ne sont pas infranchissables. A plusieurs, on réfléchit mieux. En partageant, la montagne devient colline, puis petite butte.» Un conseil aux parents concernés «Ne pas essayer d’être compris par des personnes qui ne sont pas concernées. Elles jugent souvent que les petits «surdoués» sont des prétentieux poussés par leur famille pour battre tout le monde. La réalité est diamétralement opposée. Nous n’espérons souvent qu’une chose : c’est que notre enfant se fonde dans la masse et trouve des amis.».

«Zacchary l’ourson précoce», est un outil reconnu et apprécié déjà par de très nombreuses mamans. Un ourson sympathique qui a rendu le sourire à bien des enfants qui se sont reconnus en lui.

* (ref aux ouvrages de Jeanne Siaud-Fachin)

Ref : ISBN 978-2-9533653-0-6 Zacchary l’ourson précoce. Collection D’abord des Enfants. Lénia Major et Louvenn. 35 pages. 14.90 euros . Dès 5 ans.

L'interview de Lénia Major : à lire

Retrouvez d'autres informations, conseils et actualités sur la littérature jeunesse sur Mes premières lectures

-

L'agriculture du non-agir

- Par Thierry LEDRU

- Le 24/12/2011

Masanobu Fukuoka et l'agriculuture du non-agir

Masanobu Fukuoka est un des pionniers de l'agriculture "du long terme" (sustainable). Il aime dire de lui qu'il n'a aucune connaissance hormis celle contenue dans ses livres, dont La révolution d'un seul brin de paille (Chez Trédaniel - Editions de la Maisnie, 1983) et The Natural Way of Farming, démontrant ainsi qu'il ne manque pas de sagesse.. Sa méthode d'agriculture ne nécessite pas de labour, pas de fertilisants ni de pesticides, pas de désherbage ni d'élagage ainsi que très peu de travail! Il accomplit tout cela (y compris des rendements élevés) grâce à une extrème précaution dans la détermination de la période de semis tout comme dans le choix des combinaisons de plantes (polyculture). En résumé, il a élevé l'art du travail avec la nature à un très haut degré de raffinement..

Masanobu Fukuoka est un des pionniers de l'agriculture "du long terme" (sustainable). Il aime dire de lui qu'il n'a aucune connaissance hormis celle contenue dans ses livres, dont La révolution d'un seul brin de paille (Chez Trédaniel - Editions de la Maisnie, 1983) et The Natural Way of Farming, démontrant ainsi qu'il ne manque pas de sagesse.. Sa méthode d'agriculture ne nécessite pas de labour, pas de fertilisants ni de pesticides, pas de désherbage ni d'élagage ainsi que très peu de travail! Il accomplit tout cela (y compris des rendements élevés) grâce à une extrème précaution dans la détermination de la période de semis tout comme dans le choix des combinaisons de plantes (polyculture). En résumé, il a élevé l'art du travail avec la nature à un très haut degré de raffinement..Il décrit comment on peut appliquer ses méthodes d'agriculture naturelle aux zones désertiques de la planète, et ceci sur la base de son expérience en Afrique en 1985.

- Biographie

Microbiologiste de formation, il s'est spécialisé en phytopathologie, avant de commencer à douter des progrès apportés par l'agriculture scientifique. Il abandonne alors son poste de chercheur et part cultiver sa ferme familiale sur l'île de Shikoku. Dès lors, il consacre sa vie à développer une agriculture plus conforme à ses convictions, qu'il qualifiera d'agriculture naturelle. Ses recherches, inspirées de ses racines culturelles zen, taoïste, shinto, bouddhisme, vont dans le sens d'une unification spirituelle entre l'Homme et la Nature. A partir des années 1980, ses travaux rencontrent progressivement une reconnaissance mondiale, et il multiplie les conférences et rencontres internationales. Sa ferme devient un lieu d'échange sur ses pratiques pour des experts et curieux venus du monde entier.

Il est l'auteur de la Révolution d'un seul brin de paille qui raconte et théorise son expérience en agriculture naturelle. Sa pratique inspire en grande partie la permaculture de Bill Mollison et David Holmgren, malgré des différences philosophiques notables, l'agriculture naturelle étant basée sur le non-agir et le refus du savoir scientifique et rationnel.

En laissant faire la nature, et en limitant au maximum les interventions humaines nécessaires, il réalise que le rendement de sa production de riz est meilleur qu'en agriculture classique. Même sans apport extérieur, sa méthode d'agriculture a pour principal effet d'enrichir le sol plutôt que de l'épuiser.

Selon lui, l'esprit de discrimination, qui frappe l'ensemble de nos sociétés, a touché aussi l'agriculture productiviste moderne, et en explique les dérives. L'esprit de non-discrimination permet à l'homme attaché à la nature de la percevoir comme un tout non différentiable. Le sūtra du cœur, qu'il cite, essence du bouddhisme zen, résume l'esprit et la pratique de cet ancien chercheur en pathologies des plantes. Sa référence à Dieu sera plus marquée dans son dernier livre. Son premier ouvrage offre un éclairage simple et clair sur l'évolution de l'agriculture japonaise et mondiale.

Selon lui, l'esprit de discrimination, qui frappe l'ensemble de nos sociétés, a touché aussi l'agriculture productiviste moderne, et en explique les dérives. L'esprit de non-discrimination permet à l'homme attaché à la nature de la percevoir comme un tout non différentiable. Le sūtra du cœur, qu'il cite, essence du bouddhisme zen, résume l'esprit et la pratique de cet ancien chercheur en pathologies des plantes. Sa référence à Dieu sera plus marquée dans son dernier livre. Son premier ouvrage offre un éclairage simple et clair sur l'évolution de l'agriculture japonaise et mondiale.En 1988 il a reçu le Ramon Magsaysay Award, souvent considéré comme équivalent au prix Nobel en Asie pour ses travaux et services rendus « à l'Humanité ».

Beaucoup de travail a été fait pour adapter la méthode Fukuoka aux conditions de l'agriculture européenne, entre autres les recherches des français Marc Bonfils et Claude Bourguignon, du travail de Emilia Hazelip, qui au cours de nombreux stages en France, en Espagne, et aux États-Unis, ont repris les fondamentaux du travail de Fukuoka.

- Les quatre principes de l'agriculture naturelle (permaculture) de Masanobu Fukuoka /extrait de La révolution d'un seul brin de paille

1- NE PAS CULTIVER, c'est-à-dire ne pas labourer ou retourner la terre. Pendant des siècles les agriculteurs ont tenu pour établi que la charrue était essentielle pour faire venir des récoltes. Cependant, ne pas cultiver est le fondement de l'agriculture sauvage. La terre se cultive elle-même, naturellement, par la pénétration des racines des plantes et l'activité des microorganismes, des petits animaux et des vers de terre.

2- PAS DE FERTILISANT CHIMIQUE OU DE COMPOST PREPARE. [Pour fertiliser, M. Fukuoka fait pousser une légumineuse en couverture du sol, le trèfle blanc, remet la paille battue sur les champs et ajoute un peu de fumier de volaille (à la suite de la construction d'une route entre son poulailler et ses champs, ses volailles ne pouvaient plus se balader dans ses cultures. Il a été contraint à cet apport.] Les hommes brutalisent la nature et malgré leurs efforts ils ne peuvent pas guérir les blessures qu'ils causent. Leurs pratiques agricoles insouciantes vident le sol de ses aliments essentiels et l'épuisement annuel de la terre en est la conséquence. Laissé à lui-même, le sol entretient naturellement sa fertilité, en accord avec le cycle ordonné de la vie des plantes et des animaux.

3- NE PAS DESHERBER, NI MECANIQUEMENT, NI AUX HERBICIDES. Les mauvaises herbes jouent leur rôle dans la construction de la fertilité du sol et dans l'équilibre de la communauté biologique. C'est un principe fondamental que les mauvaises herbes doivent être contrôlées, non éliminées.

4- PAS DE DEPENDANCE ENVERS LES PRODUITS CHIMIQUES. [Mr Fukuoka fait pousser ses récoltes de céréales sans produit chimique d'aucune sorte. Sur quelques arbres du verger il a occasionellement recours à une émulsion d'huile de machine pour contrôler la cochenille (insect scales). Il n'utilise pas de poison persistant ou à large spectre, et n'a pas de « programme » pesticide] Depuis le temps que les plantes faibles se sont développées, conséquence de pratiques contre nature telles que le labour et la fertilisation, la maladie et le déséquilibre des insectes sont devenus un grand problème en agriculture. La nature, laissée seule, est en parfait équilibre. Les insectes nuisibles et les maladies des plantes sont toujours présents, mais n'atteignent pas, dans la nature, une importance qui nécessite l'utilisation de poisons chimiques. L'approche intelligente du contrôle des maladies et des insectes est de faire pousser des récoltes vigoureuses dans un environnement sain.

- Pratique de l'agriculture naturelle...

« Mes champs sont peut-être les seuls au Japon à ne pas avoir été labourés depuis plus de vingt ans, et la qualité du sol s'améliore à chaque saison. J'estime que la couche supérieure riche en humus, s'est enrichie sur une profondeur de plus de douze centimètres durant ces années. Ce résultat est en grande partie dû au fait de retourner au sol tout ce qui a poussé dans le champ sauf le grain.» M. Fukuoka

- Culture

Quand le sol est cultivé on change I'environnement naturel au point de le rendre méconnaissable. Les répercussions de tels actes ont donné des cauchemars à des générations innombrables d'agriculteurs. Par exemple quand on soumet à la charrue un territoire naturel, de très solides mauvaises herbes telles que le chiendent et I'oseille arrivent parfois à dominer la végétation. Quand ces mauvaises herbes s'installent, I'agriculteur est confronté à une tâche presque impossible, le désherbage annuel. Très souvent la terre est abandonnée.

Quand on est confronté à de tels problèmes, la seule solution de bon sens est de cesser en premier lieu les pratiques contre-nature qui ont amené cette situation. L'agriculteur a aussi la responsabilité de réparer les dommages qu'il a causé. La culture du sol devrait être arrêtée. Si des mesures douces comme de répandre de la paille et de semer du trèfle sont pratiquées, au lieu d'utiliser des machines et des produits chimiques fabriqués par I'homme pour faire une guerre d'anéantissement, I'environnement reviendra alors à son équilibre naturel et même les mauvaises herbes génantes pourront être controlées.- Fertilisant

Il m'arrive de demander en causant avec des experts de la fertilité du sol : « Si un champ est laissé à lui-même, la fertilité du sol augmentera-t-elle ou s'épuisera-t-elle? ». D'ordinaire ils hésitent et disent quelque chose comme : « Bien, voyons. Elle s'épuisera... » Non, ce n'est pas le cas si I'on se souvient que si I'on cultive le riz pendant longtemps dans le même champ sans engrais, la récolte se stabilise alors autour de 24 quintaux à I'hectare. La terre ne s'enrichit ni ne s'épuise.

Ces spécialistes de réfèrent à un champ cultivé et inondé (culture du riz - MD). Si la nature est livrée à elle-même la fertilité augmente. Les débris organiques animaux et végétaux s'accumulent et sont décomposés par les bactéries et les champignons à la surface du sol. Avec I'écoulement de I'eau de pluie les substances nutritives sont entraînées profondément dans le sol pour devenir nourriture des microorganismes, des vers de terre et autres petits animaux. Les racines des plantes atteignent les couches du sol plus profondes et ramènent les substances nutritives à la surface. Si vous voulez avoir une idée de Ia fertilité naturelle de la terre, allez un jour vous promener sur le versant sauvage de la montagne et regardez les arbres géants qui poussent sans engrais et sans être cultivés. La fertilité de la nature dépasse ce que I'on peut imaginer. C'est ainsi.Rasez la couverture forestière naturelle et plantez des pins rouges du Japon, ou des cèdres, pendant quelques générations et le sol s'épuisera et s'ouvrira à I'érosion. Par ailleurs, prenez une montagne improductive à sol pauvre d'argile rouge et plantez-la en pins ou en cèdres avec une couverture du sol en trèfle et en luzerne. Comme I'engrais vert [note 1] allège et enrichit le sol, mauvaises herbes et buissons poussent sous les arbres, et un cycle fertile de régénération commence. Il y a des cas où le sol s'est enrichi sur une profondeur de dix centimètres en moins de dix ans.

Pour faire pousser les récoltes également, on peut arrêter d'utiliser des fertilisants préparés. Dans la plupart des cas une couverture permanente d'engrais vert et le retour de toute la paille et de la balle sur le sol seront suffisants. Pour fournir de I'engrais animal qui aide à décomposer la paille, j'avais I'habitude de laisser les canards aller en liberté dans les champs. Si on les y laisse aller quand ils sont canetons, pendant que les plantes sont encore toutes petites, les canards vont grandir en même temps que le riz. Dix canards vont pourvoir à tout le fumier nécessaire sur un are et aideront aussi à contrôler les mauvaises herbes.

J'ai fait cela de nombreuses années jusqu'à ce que la construction d'une route nationale vienne empêcher les canards de traverser pour aller aux champs et revenir à la basse-cour. Maintenant j'utilise un peu de crottes de poule pour aider à décomposer la paille. Sur d'autres terres, canards ou autre petit bétail sont encore possibles.

Ajouter trop d'engrais peut causer des problèmes. Une année, juste après le repiquage du riz, je louai un demi hectare en champs fraîchement plantés de riz pour une période d'un an. Je vidai toute I'eau des rizières et procédai sans fertilisant chimique, répandant simplement une petite quantité de crottes de poule. Quatre champs poussèrent normalement. Mais dans le cinquième, quoi que j'y fisse, les plants de riz poussèrent trop épais et furent attaqués par la brunissure (blast disease). Quand je questionnai le propriétaire à ce sujet, il dit qu'il avait utilisé ce champ tout I'hiver comme dépôt de fumier de poules.En utilisant de la paille, de I'engrais vert et un peu de fumier de volaille, vous pouvez obtenir de hauts rendements sans ajouter de compost ni de fertilisant du commerce. Depuis plusieurs dizaines d'années maintenant, je reste tranquille à observer la démarche de la nature pour faire pousser et fertiliser. Et tout en observant, je fais de magnifiques récoltes de Iégumes, d'agrumes, de riz et de céréales d'hiver, cadeau pour ainsi dire de la fertilité naturelle de la terre.

- Venir à bout des mauvaises herbes

Voici quelques points clef à se rappeler dans la manière d'agir avec les mauvaises herbes.

Dès qu'on arrête de cultiver, la quantité de mauvaises herbes décroît nettement. Les variétés de mauvaises herbes dans un champ donné vont de même changer.Si I'on sème pendant que la moisson précédente mûrit encore, ces semences germeront avant les mauvaises herbes. Les mauvaises herbes d'hiver ne Ièvent qu'après la moisson du riz, mais à cette époque-là, les céréales d'hiver ont déjà pris une tête d'avance. Les mauvaises herbes d'été ne Ièvent qu'après la moisson de I'orge et de I'avoine, mais le riz est déjà en train de croitre avec vigueur. En calculant les semailles de sorte qu'il n'y ait pas d'intervalle entre la succession des cultures on donne aux graines semées un sérieux avantage sur les mauvaises herbes. Si I'on recouvre entièrement le champ de paille juste après la moisson, on coupe court momentanément à la germination des mauvaises herbes. Le trèfle blanc semé avec les semences, en couverture du sol, aide aussi à garder les mauvaises herbes sous contrôle.

L'habituelle voie d'action sur les mauvaises herbes est de cultiver le sol. Mais lorsque vous le cultivez, les graines enfouies profondément dans le sol qui n'auraient jamais germé autrement, sont remontées à la surface et vous leur donnez une chance de germer. De plus, dans ces conditions, vous donnez I'avantage aux variétés à germination et croîssance rapides. Ainsi pourriez-vous dire que I'agriculteur qui essaye de contrôler les mauvaises herbes par la culture du sol, sème littéralement les graines de sa propre infortune.

- Contrôle des « maladies »

Il faut dire qu'il y a encore des personnes qui pensent que si elles n'utilisent pas de produits chimiques leurs arbres fruitiers et leurs champs de céréales vont dépérir sous leurs yeux. En réalité c'est en utilisant ces produits chimiques que les gens ont préparé à leur insu les conditions par lesquelles cette peur non fondée peut devenir réalité.

Récemment des pins rouges du Japon ont souffert de sérieux ravages dûs à une irruption d'hylobie de l'écorce (charançon du pin = pine bark weevils). Les forestiers utilisent maintenant des hélicoptères pour essayer d'arrêter les ravages par des pulvérisations aériennes. Je ne nie pas que ce soit efficace à court terme, mais je sais qu'il doit y avoir un autre moyen.

Les chancres de I'hylobie, selon les dernières recherches, ne sont pas une infestation directe mais continuent I'action de parasites médiats. Les parasites procréent à I'intérieur du tronc, bloquent le transport de I'eau et des éléments nutritifs, et causent éventuellement le dépérissement et la mort du pin.

La cause profonde, naturellement, n'est pas encore clairement discernée.

Les parasites se nourrissent d'un champignon qui se trouve à I'intérieur du tronc de I'arbre. Pourquoi ce champignon s'est-il mis à proliférer ainsi à I'intérieur de I'arbre? Est-ce que le champignon a commencé à se multiplier après que le parasite eût déjà fait son apparition ? Ou bien est-ce que le parasite a paru parce que le champignon était déjà Ià ? Cela se résume par la question : qui vint le premier : le champignon ou le parasite ? Qui plus est, il y a un autre microbe dont on sait très peu de chose, qui accompagne toujours le champignon, et un virus toxique pour le champignon. Les effets s'enchaînant en tous sens, la seule chose dont on soit absolument sûr est que les pins dépérissent en nombre inhabituel.

On ne peut pas savoir quelle est la cause véritable du chancre du pin, ni les conséquences profondes du « remède ». Si I'on intervient à I'aveuglette cela ne peut que semer les graines de la prochaine grande catastrophe. Non, je ne peux pas me réjouir, sachant que les ravages directs de I'hylobie ont été résolus par des vaporisations de produits chimiques. Utiliser des produits chimiques agricoles est la manière la plus absurde de traiter des problèmes tels que ceux-là, et ne conduira qu'à de plus graves problèmes dans I'avenir.

Les quatre principes de I'agriculture sauvage - (ne pas cultiver, pas d'engrais chimiques ni de compost préparé, pas de désherbage par labour ni herbicide et pas de dépendance chimique)- obéissent à I'ordre naturel et conduisent au réapprovisionnement de la richesse naturelle. Tous mes tâtonnements ont suivi cette ligne d'idée. C'est le coeur de ma méthode pour faire pousser Iégumes, céréales et agrumes.

- Agriculture au milieu des mauvaises herbes

Une grande variété d'espèces de mauvaises herbes poussent avec le grain et le trèfle blanc dans ces champs. La paille de riz répandue sur le champ I'automne dernier est déjà décomposée en riche humus. La moisson atteindra environ 59 quintaux à I'hectare .

Hier, quand le Professeur Kawase, qui fait autorité sur les herbes de pâturage, et le Professeur Hiroe, qui fait des recherches sur les plantes anciennes, virent la fine couche d'engrais vert dans mes champs, ils appelèrent cela une magnifique oeuvre d'art. Un agriculteur local qui s'était attendu à voir mes champs complètement recouverts de mauvaises herbes fut surpris de voir I'orge poussant si vigoureusement parmi les nombreuses autres plantes. Des experts techniques sont également venus ici, ont vu les mauvaises herbes, vu le cresson et le trèfle qui poussent partout, et sont partis en hochant la tête d'étonnement .

Il y a vingt ans, quand j'encourageais I'utilisation d'une couverture du sol permanente dans les vergers, il n'y avait pas un brin d'herbe visible dans les champs ou les vergers dans tout le pays. En voyant des vergers comme les miens les gens arrivèrent comprendre que les arbres fruitiers pouvaient très bien pousser parmi toutes sortes d'herbes. Aujourd'hui les vergers couverts d'herbes sont communs au Japon et ceux qui ne le sont pas sont devenus rares.

C'est la même chose pour les champs de céréales. Riz, orge et avoine peuvent pousser avec succès tandis que les champs sont couverts de trèfle et de mauvaises herbes tout au long de I'année. Revoyons plus en détail le programme annuel des semailles et moissons de ces champs. Début octobre, avant la moisson, on sème à la volée du trèfle blanc et des céréales d'hiver de variété à croîssance rapide parmi les tiges du riz finissant de mûrir [note 2]. Le trèfle et I'orge, ou I'avoine, Ièvent et poussent de deux centimètres et demi à cinq centimètres pendant le temps qu'il faut au riz pour être prêt à moissoner. Pendant la moisson du riz, les semences levées sont foulées par les pieds des moissonneurs, mais récupèrent en un rien de temps. Quand le battage est accompli la paille de riz est répandue sur le champ.

- Seed bomb

« En un jour il est possible de faire assez de boulettes d'argile pour ensemencer environ deux hectares. Je trouve que là où les boulettes sont couvertes de paille, les semences germent bien et ne pourissent pas même les années de pluie

Quand le riz est semé en automne et laissé découvert, les semences sont souvent mangées par les souris et les oiseaux ou bien elles pourrissent au sol et c'est pourquoi j'enferme les semences de riz dans de petites boulettes d'argile avant de semer. La semence est étalée sur un plateau ou une panière que I'on secoue dans un mouvement de va-et-vient circulaire. On la saupoudre d'argile finement pulvérisée et on ajoute de temps en temps une fine buée d'eau. Cela forme de petites boulettes d'environ un centimètre de diamètre. Il y a un autre procédé pour faire les boulettes.

- On fait d'abord tremper dans I'eau pendant plusieurs heures la semence de riz décortiqué. On la retire et on la mélange à de I'argile humecté tout en foulant des pieds ou des mains. Puis on presse I'argile à travers un tamis en grillage de cage à poule pour le séparer en petites mottes. On doit laisser sècher les mottes un jour ou deux, ou jusqu'à ce qu'on puisse aisément les rouler en boulettes entre les paumes. Idéalement il y a une graine par boulette. En un jour il est possible de faire assez de boulettes pour ensemencer environ deux hectares.

Selon les conditions j'enferme quelquefois les semences des autres céréales et des Iégumes dans des boulettes avant de semer. De mi-novembre à mi-décembre c'est le bon moment pour semer à la volée des boulettes contenant la semence de riz parmi les jeunes plants d'orge ou d'avoine, mais on peut aussi les semer à la volée au printemps . On étend sur le champ une fine couche de fumier de volaille pour aider à décomposer la paille et les semailles de I'année sont terminées.

En mai les céréales d'hiver sont moissonnées. Après le battage toute la paille est répandue sur le champ.

On fait alors entrer I'eau qu'on laisse stagner pendant une semaine à dix jours. Ceci provoque un affaiblissement des mauvaises herbes et du trèfle et permet au riz de lever à travers la paille. Durant juin et juillet la pluie suffit ; en août on fait passer de I'eau courante à travers le champ une fois par semaine sans la laisser stagner. Maintenant la moisson d'automne approche. Tel est le cycle annuel de culture du riz/céréales d'hiver par la méthode naturelle. Les semailles et la moisson suivent de si près le modèle de la nature qu'on peut considérer qu'elles suivent leur processus naturel plutôt qu'une technique agricole.

Cela ne prend qu'une heure ou deux à un agriculteur de faire les semailles et de répandre la paille sur un are. A I'exception de la moisson on peut faire pousser seul les céréales d'hiver, et pour le riz deux ou trois personne suffisent en n'utilisant que les outils japonnais traditionnels. Il n'y a pas méthode plus facile, plus simple, pour faire pousser le grain. Elle comporte à peine plus que semer à la volée et répandre la paille, mais il m'a fallu plus de trente ans pour atteindre cette simplicité.Cette manière de travailler la terre s'est développée conformément aux conditions naturelles des îles japonaises mais j'ai le sentiment que la méthode naturelle du travail de la terre pourrait aussi être appliquée dans d'autres régions et pour d'autres cultures indigènes. Dans les régions où I'eau n'est pas aisément disponible on pourrait faire pousser le riz des montagnes, par exemple, ou d'autres grains tels que le sarrasin, le sorgho ou le millet. Au lieu du trèfle blanc une autre variété de trèfle, la luzerne, la vesce ou le lupin peuvent se révéler meilleures couvertures du champ. L'agriculture sauvage prend une forme distincte, conformément aux conditions particulières de la région où elle est appliquée.

Pendant la transition vers cette sorte d'agriculture, un peu de désherbage, de compostage ou d'élagage peuvent être nécessaires au début mais ces mesures seront graduellement réduites chaque année. Finalement ce n'est pas la technique de culture qui est le facteur le plus important, mais plutôt I'état d'esprit de I'agriculteur.

- Agriculture avec de la paille

On pourrait considérer que répandre de la paille est plutôt sans importance alors que c'est le fondement de ma méthode pour faire pousser le riz et les céréales d'hiver. C'est en relation avec tout, avec la fertilité, la germination, les mauvaises herbes, la protection contre les moineaux, I'irrigation. Concrétement et théoriquement, I'utilisation de la paille en agriculture est un point crucial. Il me semble que c'est quelque chose que je ne peux pas faire comprendre aux gens.

- Répandre la paille non-hachée

Le Centre d'Essai d'Okayama est en train d'expérimenter I'ensemencement direct du riz dans quatre vingt pour cent de ses champs expérimentaux. Quand je leur suggérai d'étendre la paille non-hachée, ils pensèrent apparemment que cela ne pouvait pas être bien, et firent les expériences après I'avoir hachée dans un hachoir mécanique. Quand j'allai voir I'essai il y a quelques années, je vis que les champs avaient été divisés en ceux utilisant la paille non-hachée, hachée et pas de paille du tout. C'est exactement ce que je fis pendant longtemps et comme la non hachée marche mieux, c'est la non-hachée que j'utilise. M. Fujii, un enseignant du Collège d'Agriculture de Yasuki dans la Préfecture de Shimane, voulait essayer I'ensemencement direct et vint visiter ma ferme. Je lui suggérai de répandre de la paille non-hachée sur son champ. Il revint I'année suivante et rapporta que I'essai avait raté. Après avoir écouté attentivement son récit, je m'aperçus qu'il avait posé la paille de manière rectiligne et ordonnée comme le mulch d'un jardin japonais. Si vous faites ainsi, les semences ne germeront pas bien du tout. Les pousses du riz auront du mal à passer au travers de la paille d'orge ou d'avoine si on la répand de façon trop ordonnée. Il vaut mieux la jeter à la ronde en passant, comme si les tiges étaient tombées naturellement.

La paille de riz fait un bon mulch aux céréales d'hiver, et la paille de céréales d'hiver est encore meilleure pour le riz. Je veux que cela soit bien compris. Il y a plusieurs maladies du riz qui infesteront la récolte si on applique de la paille de riz fraîche. Toutefois ces maladies du riz n'affecteront pas les céréales d'hiver, et si la paille de riz est étendue en automne, elle sera tout à fait décomposée quand le riz germera au printemps suivant. La paille de riz fraîche est saine pour les autres céréales, de même que la paille de sarrazin, et la paille des autres espèces de céréales peut être utilisée pour le riz et le sarrazin. En général la paille fraiche des céréales d'hiver telles que le froment, I'avoine et I'orge ne doit pas être employée comme mulch pour d'autres céréales d'hiver parce que cela pourrait provoquer des dégats par maladie .

La totalité de la paille et de la balle restant après avoir battu doit retourner sur le champ.- La paille enrichit la terre.

Eparpiller la paille maintient la structure du sol et enrichit la terre au point que le fertilisant préparé devient inutile. Ceci est lié bien entendu à la non-culture. Mes champs sont peut-être les seuls au Japon à ne pas avoir été labourés depuis plus de vingt ans, et la qualité du sol s'améliore à chaque saison. J'estime que la couche supérieure riche en humus, s'est enrichie sur une profondeur de plus de douze centimètres durant ces années. Ce résultat est en grande partie dû au fait de retourner au sol tout ce qui a poussé dans le champ sauf le grain.

- Pas besoin de préparer de compost.

II n'est pas nécessaire de préparer de compost. Je ne dirai pas que vous n'avez pas besoin de compost - seulement qu'il n'est pas nécessaire de travailler dur à le faire. Si on laisse la paille étendue à la surface du champ au printemp ou en automne et qu'on la recouvre d'une mince couche de fumier de poule ou de crottes de canard, en six mois elle se décomposera complètement. Pour faire du compost par la méthode habituelle, I'agriculteur travaille comme un fou sous le soleil brûlant, hachant la paille, ajoutant de I'eau et de la chaux, retournant le tas et le tractant jusqu'au champ. Il se donne toute cette peine parce qu'il pense que c'est une « meilleure voie ». Je préférerais voir les gens éparpiller de la paille, de la balle ou des copeaux sur leurs champs .

En voyageant sur la ligne de Tokaïdo à I'ouest du Japon, j'ai remarqué qu'on coupe la paille plus grossièrement que lorsque j'ai commencé à parler de la répandre non coupée. I1 faut que je rende justice aux agriculteurs. Mais les experts d'aujourd'hui continuent à dire qu'il est préférable de n'utiliser que tant de tonnes de paille à I'hectare. Pourquoi ne disent-ils pas de remettre toute la paille dans le champ ? En regardant par la fenêtre du train, on peut voir des agriculteurs qui ont coupé et répandu environ la moitié de la paille et laissent pourrir le reste à I'écart sous la pluie.

Si tous les agriculteurs du Japon se mettaient d'accord et commençaient à remettre toute la paille sur leurs champs, le résultat serait qu'une énorme quantité de compost reviendrait à la terre.- Germination

Pendant des centaines d'années les agriculteurs ont mis grand soin à la préparation de semis de riz pour faire pousser du plant sain et fort. Ils nettoyaient les petits semis comme s'ils avaient été I'autel des ancètres. La terre était cultivée, du sable et les cendres de balle de riz brûlée étaient répandus tout autour, et une prière était offerte pour que les plants réussissent.

Il n'est donc pas étonnant que les villageois des environs aient pensé que je n'avais plus ma tête de jeter la semence à la volée tandis que les céréales d'hiver étaient encore sur pied, avec des mauvaises herbes et des morceaux de paille en décomposition éparpillés partout.

Naturellement les semences germent bien quand elles sont semées directement sur un champ bien retourné, mais s'il pleut il devient boueux, on ne peut pas y entrer et y marcher et les semailles doivent être différées. La méthode sans culture a la sécurité sur ce point, mais par ailleurs elle a I'inconvénient des petits animaux tels que taupes, grillons, souris et limaces qui aiment manger les semences. Les boulettes d'argile enfermant les semences résolvent ce problème.

Pour semer les céréales d'hiver la méthode habituelle est de semer la semence et de la recouvrir de terre. Si la semence est mise trop profondément, elle pourrira. J'ai autrefois laissé tomber la semence dans de petits trous dans le sol, ou dans des sillons sans les recouvrir de terre, mais j'ai expérimenté beaucoup d'échecs avec les deux méthodes. Depuis peu je suis devenu paresseux et au lieu de faire des sillons ou de faire des trous dans la terre, j'enveloppe les semences dans des boulettes d'argile et je les lance directement sur le champ. La germination est meilleure à la surface où elle est exposée à I'oxygène. J'ai trouvé que Ià où les boulettes sont couvertes de paille, les semences germent bien et ne pourrissent pas, même les années de forte pluie.- La paille aide à tenir tête aux mauvaises herbes et aux moineaux

Idéalement, un hectare produit environ quatre tonnes de paille d'avoine. Si la totalité de la paille est étendue sur le champ, la surface sera entièrement recouverte. Même une mauvaise herbe génante comme le chiendent, problème le plus difficile dans la méthode d'ensemencement direct sans culture, peut être maintenue sous contrôle.

Les moineaux m'ont causé de fréquents maux de tête. L'ensemencement direct ne peut pas réussir sans moyen sûr pour venir à bout des oiseaux et il y a beaucoup d'endroits où I'ensemencement direct a été lent à se répandre pour cette seule raison. Certains d'entre vous peuvent avoir le même problème aves les moineaux et vous comprendrez ce que je veux dire. Je me souviens du temps où ces oiseaux me suivaient et dévoraient toutes les graines que j'avais semées avant même que j'aie pu finir I'autre côté du champ. J'ai essayé les épouvantails à moineaux et les filets, des boîtes de conserve cliquetant sur des ficelles, mais rien n'a vraiment bien marché. Ou s'il arrivait qu'une de ces méthodes réussît, son efficacité ne durait qu'un an ou deux.Mon expérience a montré qu'en semant quand la récolte est encore sur pied de telle sorte que la semence soit cachée par les herbes et le trèfle et en répandant un mulch de paille de riz, d'avoine ou d'orge dès que la récolte mûre à été moissonnée, le problème des moineaux peut être résolu avec beaucoup d'efficacité.

J'ai fait quantité de fautes en expérimentant au cours des ans, j'ai fait I'expérience d'erreurs de toutes sortes. J'en connais probablement plus sur ce qui peut aller mal dans la croissance des récoltes agricoles que personne d'autre au Japon. Quand j'ai réussi pour la première fois à faire pousser du riz et des céréales d'hiver par la méthode de la non-culture, je me suis senti aussi heureux que Christophe Colomb a dû I'être quand il découvrit l'Amérique .- Fabrication de seeds bombs

Composition :

Composition :* un mix de graines

*1/3 de lombricompost

* 2/3 d'argileEtape 1 : mélangez le 2/3 - 1/3 d'argile et de lombricompost

Etape 2 : Ajoutez y votre mélange de graines

Etape 3 : Versez de l'eau pour humidifier jusqu'à obtenir une pâte compacte et mélanger

Etape 4 : Malaxez pour former de petites boules

Etape 5 : C'est prêt, allez semer !

Sources:

http://forum.permacultureweb.fr/

www.citerre.org/fukuokamct.htm

http://www.neomansland.info/2010/03/green-guerrilla-2-fabriquer-des-bombes-de-graines/

wikipédia

Posté par JSS

-

La solitude en soi

- Par Thierry LEDRU

- Le 23/12/2011

Il n'y a que par le retrait ou la solitude qu'on atteint cette vérité au centre de soi-même. Il faut repousser tout ce qui détourne, tout ce qui corrompt, alourdit, avec une obstination constante et une vigilance sans relâche. Inutile de lutter contre le monde qui environne et agresse. La solution n'est pas de se retirer du monde mais de rester en soi. C'est comme vouloir fermer une fenêtre qu'on aurait ouverte. La solution, c'est de ne pas l'ouvrir. Le monde n'y est pour rien. C'est moi qui ait décidé d'ouvrir la fenêtre.

Il faut écrire sur le monde finalement. Parce que c'est le seul moyen de maintenir la fenêtre close. Rien n'empêchera de regarder à travers la vitre mais aucune ouverture ne permettra au monde de venir à l'intérieur. Les mots agiront comme des nettoyeurs sur la vitre, ils permettront de préserver la clarté, cette vue macroscopique qui ne sera jamais une perdition de l'observateur à travers l'objet observé mais une perception lucide de l'observateur observant. Ce qui importe, c'est ce détachement constant, comme une double vue. L'observateur n'est pas inséré dans l'objet de l'observation parce qu'il reste lui-même l'observé. Je suis celui qui perçoit sa perception. Au lieu de me fondre dans la masse observée jusqu'à y disparaître, j'en reste détachée parce que jamais ne se perd, dans ce travail à travers la vitre, la présence de celui qui observe.

Je veux écrire pour entendre le silence lorsque les mots n'ont plus rien à dire du monde. Ce silence qui contient la seule réalité. L'absence de tout bouleversement, de tout mouvement, de tout dérangement. J'écris pour ne pas être désintégré par les formes ingérées. La violence du monde est un désintrégateur, son chaos est un désordre existentiel.

Ecrire pour rester ancré dans mes fibres, ne pas m'évaporer dans l'atmosphère humaine, rester condensé dans l'esprit qui vibre à l'intérieur et ne pas fusionner avec les particules agitées qui m'environnent.

La solitude procurée par les mots est un sauvetage.

Je veux entendre le vent dans mes lignes, la dérive des nuages, le soulèvement des océans aimantés par la lune, entendre le murmure de la mémoire de l'eau qui cascatelle dans les torrents, écouter son histoire millénaire, je veux écouter le craquement des écorces gorgées par le ruissellement obstiné de la sève, le grincement des pierres sous le gel, écouter dans les avalanches floconneuses qui débordent des nuages le ressac des marées, percevoir dans les scintillements d'étoiles l'extension de l'Univers, regarder dans les cieux lactescents des galaxies qui se forment, deviner dans le silence de la nuit des montagnes la lente rotation de la Terre.

La Vie est une pensée qui a pris forme. Je n'entendrai jamais ses murmures si j'ouvre la fenêtre et laisse entrer le chaos humain.

Il faut atteindre cette conscience du vide en soi pour entendre battre la pulsion infime de cette Vie. Rien, aucun bruit, aucun geste, même pas une pensée, aucun objectif, aucune attente, aucun désir, aucun regret, aucune tristesse, aucune espérance.

Rien.

C'est là qu'est le Tout.

Je veux écrire pour tendre ce vide en moi vers l'horizon de la pensée originelle. Elle est là, dans le silence des montagnes, au milieu des océans, dans les déserts, les forêts tropicales, elle est là où le chaos humain n'a pas d'emprise. L'espace se réduit. Les animaux le sentent, les plantes le savent, même les nuages en parlent. La pensée de la Vie vibre toujours en eux.

Les humains ont laissé leurs pensées humaines investir l'espace et ces pensées rebelles se combattent. Jusqu'à en oublier la pensée créatrice. Le vacarme en eux est à l'image du chaos. Si j'ouvre la fenêtre, je me condamne. Je dois essuyer parfois la buée de toutes ces pensées condensées sur la vitre à travers laquelle j'observe l'extérieur. Ce sont les pensées humaines qui se sont insérées en moi et qui me voilent la réalité. Le combat est permanent, les buées de plus en plus épaisses. Je sens parfois leurs étreintes, elles m'asphyxient, elles m'étouffent, elles ruissellent en moi comme des poisons. Il faut que je remonte en altitude, les buées sont trop lourdes, elles ne survivent pas à la lumière céleste.

J'ai peur des villes et de leurs airs viciés. De ce chaos d'âmes embuées.

Ce monde n'est pas pour moi.

Je sais pourtant qu'il est d'une fragilité absolue. Que les hommes s'éteignent et dix mille ans en viendront à bout. Il ne restera rien. Aucune route, aucune construction, aucune trace, tout disparaîtra. La pensée créatrice restaurera l'harmonie. Sans les pensées des hommes comme interférences, le travail sera d'une facilité déconcertante.

Je connais quelques sommets du haut desquels aucune trace humaine n'apparaît. Il faut s'asseoir au moins une fois dans sa vie pour saisir cette paix. Et parvenir simultanément à oublier que d'être là est parfois un outrage.

Je suis un outrage si je nourris le chaos humain.

J'écris aussi pour dire à quel point j'en suis désolé. Tenter au moins de clamer mon innocence et de calmer ma détresse. Je n'ai rien demandé, rien voulu, rien décidé. Peut- être qu'un jour la Vie entendra mes hommages et me laissera entrer dans son silence. Juste la paix de la Création.

-

LES ÉGARÉS (roman) 8

- Par Thierry LEDRU

- Le 22/12/2011

11

Cette absurde nécessité d’user du mental pour se défaire de son emprise.

Elle se souvient si bien de cette nuit d’inquiétude.

L’ascension avait pris fin, une nouvelle fois, retour sur la terre, dans le quotidien pesant, l’oubli de soi dans l’impossibilité d’oublier quoique ce soit.

Dépressurisation spirituelle.

Jusqu’à la nausée. Pourquoi devoir quitter ces espaces lumineux, cette énergie euphorisante, cette acuité phénoménale, cette flamboyance de l’esprit ? La chute la déprimait plus que tout et elle en venait à attendre anxieusement le prochain décollage. Douloureuse alternance.

Elle avait cherché une méthode pour apaiser ses angoisses mais devant l’inutilité de ses efforts les crises s’étaient amplifiées. Elle avait senti à quel point elle ne disposait d’aucune maîtrise. Vouloir se raisonner revenait à amplifier l’anarchie de son mental. Les idées s’entretuaient les unes les autres, ressuscitaient, luttaient sans vergogne, s’entrechoquaient, se superposaient, se mêlaient, accroissant les sensations de tournis et d’impuissance. Elle avait fini par comprendre que la volonté de contrôle contenait elle-même les désillusions et les effondrements. Ne plus rien vouloir, ne rien attendre, ne rien espérer conduisait finalement à une béatitude qu’elle n’aurait jamais imaginée. L’humilité. Briser l’ego et naître à soi.

« Puisque je ne maîtrise rien, je n’ai rien à souhaiter et si je ne souhaite rien, que je ne suis plus dans l’espérance, je ne peux pas être déçu par les évènements qui surviennent ou par l’absence de toute évolution, de tout changement. Chaque instant est un changement et une continuité, un prolongement et une cassure, une surprise et une routine. C’est juste le regard que je lui porte qui l’étiquette mais si cette observation est dénuée de toute interprétation, l’évènement, quel qu’il soit reste ce qu’il est. »

Elle était dehors, assise sur la terrasse. Elle avait senti lâcher en elle une résistance ancienne, elle avait entendu tomber dans l’océan de ses prétentions la chaîne rouillée de ses certitudes, comme un ancrage qui rompait ses amarres, le courant de l’existence qui reprenait ses droits. Il ne lui restait qu’à être dans l’acceptation inconditionnelle.

Le bonheur ne prenait son envol qu’à partir du moment où l’être ne cherchait justement pas à s’envoler. L’intention comme l’aspiration n’étaient que des entraves. Cette élévation euphorique ne lui appartenait pas plus que les effondrements. Elle n’en était pas responsable mais il dépendait d’elle d’en souffrir ou pas. Juste un regard lucide.

Sourire intérieur. Bouffées de chaleur. Elle avait levé les yeux. Toujours cette impression d’être conseillée.

De ne pas être seule.

Au-delà des étoiles, le fond du ciel rayonnait d’une étrange pâleur laiteuse, des reflets de veilleuse lointaine.

Elle était retournée se coucher avec une envie irrépressible d’aimer Yoann, de tout son corps, de toute son âme, comme s’il était impossible de garder en elle cette énergie sublime, qu’elle devait en jouir, la libérer, la consumer, jusqu’à la dernière particule. Elle s’était allongée contre le corps chaud, elle l’avait caressé, tendrement, il dormait, profondément recroquevillé dans le nid du sommeil, elle avait murmuré à son oreille, glissé sa langue sur le lobe, ses doigts dessinant sur sa peau nue des arabesques soyeuses, il avait gémi, doucement, il s’était étiré, elle avait enveloppé la verge dans ses mains en coquille, le cœur bondissant, l’esprit enflammé, la pointe de sa langue avait tracé un chemin sinueux jusqu’au membre ranimé, elle l’avait piqueté de baisers mouillés, cette chaleur dans son ventre, cette certitude bienheureuse d’avoir libéré en elle une énergie étouffée, elle devinait l’envol pétillant des étincelles, myriades d’étoiles filantes, elle l’avait chevauché, la tête fébrile du sexe érigé avait délicatement entrouvert les lèvres luisantes, comme un vaisseau ardent la tige gonflée de désirs avait tracé dans son calice impatient des sillages constellés de pollens vivaces, des semences de bonheur, elle avait senti ruisseler en elle la sève épaisse des embrasements, des magmas flamboyants qui délivraient dans les fibres des explosions singulières, des remontées insatiables de flux incandescents, des palpitations d’univers, l’espace en elle l’avait absorbée, elle avait perdu pied, envahie de visions inconnues, des folies sublimes qui la bouleversaient.

Elle s’était abandonnée à l’inconscience, elle avait accéléré les mouvements ondulatoires, accentué les pressions, exacerbé les contacts, plongé la langue dans sa bouche ouverte, malaxé ses épaules, mordillé sa poitrine, tordu les draps, sans pouvoir clairement identifier la source des gémissements lascifs qu’elle percevait dans le brouillard phosphorescent de son esprit.

Explosion.

Cataclysme.

Son corps comme un épicentre adorant les séismes, électrisé, secoué de spasmes, tensions musculaires, abandon, relâchement ultime, partir dans le flux du plaisir, inconscience, inconscience, n’être qu’une vibration tellurique, le noyau embrasé d’un cœur d’étoile.

Recommencer.

Recommencer.

Recommencer.

Jusqu’à l’épuisement.

Puis cet effondrement douloureux, cette descente vertigineuse, ce retour incontrôlable, cette lourdeur si éloignée, si étrange, si cruelle.

Laisse la vie te vivre.

Elle avait psalmodié le précepte jusqu’à ce que le sommeil l’emporte.

-

De la servitude moderne...Extraits...

- Par Thierry LEDRU

- Le 21/12/2011

de la servitude modernehttp://www.delaservitudemoderne.org/francais1.html

Chapitre I : Épigraphe

« Mon optimisme est basé sur la certitude que cette civilisation va s’effondrer.

Mon pessimisme sur tout ce qu’elle fait pour nous entraîner dans sa chute. »

Chapitre II : La servitude moderne

"Quelle époque terrible que celle où des idiots dirigent des aveugles."William Shakespeare

La servitude moderne est une servitude volontaire, consentie par la foule des esclaves qui rampent à la surface de la Terre. Ils achètent eux-mêmes toutes les marchandises qui les asservissent toujours un peu plus. Ils courent eux-mêmes derrière un travail toujours plus aliénant, que l’on consent généreusement à leur donner, s’ils sont suffisamment sages. Ils choisissent eux-mêmes les maitres qu’ils devront servir. Pour que cette tragédie mêlée d’absurdité ait pu se mettre en place, il a fallu tout d’abord ôter aux membres de cette classe toute conscience de son exploitation et de son aliénation. Voila bien l’étrange modernité de notre époque. Contrairement aux esclaves de l’Antiquité, aux serfs du Moyen-âge ou aux ouvriers des premières révolutions industrielles, nous sommes aujourd’hui devant une classe totalement asservie mais qui ne le sait pas ou plutôt qui ne veut pas le savoir. Ils ignorent par conséquent la révolte qui devrait être la seule réaction légitime des exploités. Ils acceptent sans discuter la vie pitoyable que l’on a construite pour eux. Le renoncement et la résignation sont la source de leur malheur.

Voilà le mauvais rêve des esclaves modernes qui n’aspirent finalement qu’à se laisser aller dans la danse macabre du système de l’aliénation.

L’oppression se modernise en étendant partout les formes de mystification qui permettent d’occulter notre condition d’esclave.

Montrer la réalité telle qu’elle est vraiment et non telle qu’elle est présentée par le pouvoir constitue la subversion la plus authentique.

Seule la vérité est révolutionnaire.

Chapitre III : L’aménagement du territoire et l’habitat

« L’urbanisme est cette prise de possession de l’environnement naturel et humain par le capitalisme qui, se développant logiquement en domination absolue, peut et doit maintenant refaire la totalité de l’espace comme son propre décor. »

La Société du Spectacle, Guy Debord.

À mesure qu’ils construisent leur monde par la force de leur travail aliéné, le décor de ce monde devient la prison dans laquelle il leur faudra vivre. Un monde sordide, sans saveur ni odeur, qui porte en lui la misère du mode de production dominant.

Ce décor est en perpétuel construction. Rien n’y est stable. La réfection permanente de l’espace qui nous entoure trouve sa justification dans l’amnésie généralisée et l’insécurité dans lesquelles doivent vivre ses habitants. Il s’agit de tout refaire à l’image du système : le monde devient tous les jours un peu plus sale et bruyant, comme une usine.

Chaque parcelle de ce monde est la propriété d’un État ou d’un particulier. Ce vol social qu’est l’appropriation exclusive du sol se trouve matérialisé dans l’omniprésence des murs, des barreaux, des clôtures, des barrières et des frontières… ils sont la trace visible de cette séparation qui envahit tout.

Mais parallèlement, l’unification de l’espace selon les intérêts de la culture marchande est le grand objectif de notre triste époque. Le monde doit devenir une immense autoroute, rationnalisée à l’extrême, pour faciliter le transport des marchandises. Tout obstacle, naturel ou humain doit être détruit.

L’habitat dans lequel s’entasse cette masse servile est à l’image de leur vie : il ressemble à des cages, à des prisons, à des cavernes. Mais contrairement aux esclaves ou aux prisonniers, l’exploité des temps modernes doit payer sa cage.

« Car ce n’est pas l’homme mais le monde qui est devenu un anormal. »

Antonin Artaud

Haut de page

Chapitre IV : La marchandise

« Une marchandise paraît au premier coup d'œil quelque chose de trivial et qui se comprend de soi-même. Notre analyse a montré au contraire que c'est une chose très complexe, pleine de subtilité métaphysique et d'arguties théologiques. »

Le Capital, Karl Marx

Et c’est dans ce logis étroit et lugubre qu’il entasse les nouvelles marchandises qui devraient, selon les messages publicitaires omniprésents, lui apporter le bonheur et la plénitude. Mais plus il accumule des marchandises et plus la possibilité d’accéder un jour au bonheur s’éloigne de lui.

« A quoi sert à un homme de tout posséder s’il perd son âme. »

Marc 8 ; 36

La marchandise, idéologique par essence, dépossède de son travail celui qui la produit et dépossède de sa vie celui qui la consomme. Dans le système économique dominant, ce n’est plus la demande qui conditionne l’offre mais l’offre qui détermine la demande. C’est ainsi que de manière périodique, de nouveaux besoins sont créés qui sont vite considérés comme des besoins vitaux par l’immense majorité de la population : ce fut d’abord la radio, puis la voiture, la télévision, l’ordinateur et maintenant le téléphone portable.

Toutes ces marchandises, distribuées massivement en un lapse de temps très limité, modifient en profondeur les relations humaines : elles servent d’une part à isoler les hommes un peu plus de leur semblable et d’autre part à diffuser les messages dominants du système. Les choses qu’on possède finissent par nous posséder.

Chapitre V : L’alimentation

« Ce qui est une nourriture pour l’un est un poison pour l’autre. »

Paracelse

Mais c’est encore lorsqu’il s’alimente que l’esclave moderne illustre le mieux l’état de décrépitude dans lequel il se trouve. Disposant d’un temps toujours plus limité pour préparer la nourriture qu’il ingurgite, il en est réduit à consommer à la va-vite ce que l’industrie agro-chimique produit. Il erre dans les supermarchés à la recherche des ersatz que la société de la fausse abondance consent à lui donner. Là encore, il n’a plus que l’illusion du choix. L’abondance des produits alimentaires ne dissimule que leur dégradation et leur falsification. Il ne s’agit bien notoirement que d’organismes génétiquement modifiés, d’un mélange de colorants et de conservateurs, de pesticides, d’hormones et autres inventions de la modernité. Le plaisir immédiat est la règle du mode d’alimentation dominant, de même qu’il est la règle de toutes les formes de consommation. Et les conséquences sont là qui illustrent cette manière de s’alimenter.

Mais c’est face au dénuement du plus grand nombre que l’homme occidental se réjouit de sa position et de sa consommation frénétique. Pourtant, la misère est partout où règne la société totalitaire marchande. Le manque est le revers de la médaille de la fausse abondance. Et dans un système qui érige l’inégalité comme critère de progrès, même si la production agro-chimique est suffisante pour nourrir la totalité de la population mondiale, la faim ne devra jamais disparaitre.

« Ils se sont persuadés que l’homme, espèce pécheresse entre toutes, domine la création. Toutes les autres créatures n’auraient été créées que pour lui procurer de la nourriture, des fourrures, pour être martyrisées, exterminées. »

Isaac Bashevis Singer

L’autre conséquence de la fausse abondance alimentaire est la généralisation des usines concentrationnaires et l’extermination massive et barbare des espèces qui servent à nourrir les esclaves. Là se trouve l’essence même du mode de production dominant. La vie et l’humanité ne résistent pas face au désir de profit de quelques uns.

Haut de page

Chapitre VI : La destruction de l’environnement

« C’est une triste chose de songer que la nature parle et que le genre humain ne l’écoute pas. »

Victor Hugo

Le pillage des ressources de la planète, l’abondante production d’énergie ou de marchandises, les rejets et autres déchets de la consommation ostentatoire hypothèquent gravement les chances de survie de notre Terre et des espèces qui la peuplent. Mais pour laisser libre court au capitalisme sauvage, la croissance ne doit jamais s’arrêter. Il faut produire, produire et reproduire encore.

Et ce sont les mêmes pollueurs qui se présentent aujourd’hui comme les sauveurs potentiels de la planète. Ces imbéciles du show business subventionnés par les firmes multinationales essayent de nous convaincre qu’un simple changement de nos habitudes de vie suffirait à sauver la planète du désastre. Et pendant qu’ils nous culpabilisent, ils continuent à polluer sans cesse notre environnement et notre esprit. Ces pauvres thèses pseudo-écologiques sont reprises en cœur par tous les politiciens véreux à cours de slogan publicitaire. Mais ils se gardent bien de proposer un changement radical dans le système de production. Il s’agit comme toujours de changer quelques détails pour que tout puisse rester comme avant.

Chapitre VII : Le travail

Travail, du latin Tri Palium trois pieux, instrument de torture.

Mais pour entrer dans la ronde de la consommation frénétique, il faut de l’argent et pour avoir de l’argent, il faut travailler, c'est-à-dire se vendre. Le système dominant a fait du travail sa principale valeur. Et les esclaves doivent travailler toujours plus pour payer à crédit leur vie misérable. Ils s’épuisent dans le travail, perdent la plus grande part de leur force vitale et subissent les pires humiliations. Ils passent toute leur vie à une activité fatigante et ennuyeuse pour le profit de quelques uns.

L’invention du chômage moderne est là pour les effrayer et les faire remercier sans cesse le pouvoir de se montrer généreux avec eux. Que pourraient-ils bien faire sans cette torture qu’est le travail ? Et ce sont ces activités aliénantes que l’on présente comme une libération. Quelle déchéance et quelle misère !

Toujours pressés par le chronomètre ou par le fouet, chaque geste des esclaves est calculé afin d’augmenter la productivité. L’organisation scientifique du travail constitue l’essence même de la dépossession des travailleurs, à la fois du fruit de leur travail mais aussi du temps qu’ils passent à la production automatique des marchandises ou des services. Le rôle du travailleur se confond avec celui d’une machine dans les usines, avec celui d’un ordinateur dans les bureaux. Le temps payé ne revient plus.

Ainsi, chaque travailleur est assigné à une tache répétitive, qu’elle soit intellectuelle ou physique. Il est spécialiste dans son domaine de production. Cette spécialisation se retrouve à l’échelle de la planète dans le cadre de la division internationale du travail. On conçoit en occident, on produit en Asie et l’on meurt en Afrique.

Chapitre VIII : La colonisation de tous les secteurs de la vie

« C’est l’homme tout entier qui est conditionné au comportement productif par l’organisation du travail, et hors de l’usine il garde la même peau et la même tête. »

Christophe Dejours

L’esclave moderne aurait pu se contenter de sa servitude au travail, mais à mesure que le système de production colonise tous les secteurs de la vie, le dominé perd son temps dans les loisirs, les divertissements et les vacances organisées. Aucun moment de son quotidien n’échappe à l’emprise du système. Chaque instant de sa vie a été envahi. C’est un esclave à temps plein.

Haut de page

Chapitre IX : La médecine marchande

« La médecine fait mourir plus longtemps. »

Plutarque

La dégradation généralisée de son environnement, de l’air qu’il respire et de la nourriture qu’il consomme ; le stress de ses conditions de travail et de l’ensemble de sa vie sociale, sont à l’origine des nouvelles maladies de l’esclave moderne.

Il est malade de sa condition servile et aucune médecine ne pourra jamais remédier à ce mal. Seule la libération la plus complète de la condition dans laquelle il se trouve enfermé peut permettre à l’esclave moderne de se libérer de ses souffrances.

La médecine occidentale ne connaît qu’un remède face aux maux dont souffrent les esclaves modernes : la mutilation. C’est à base de chirurgie, d’antibiotique ou de chimiothérapie que l’on traite les patients de la médecine marchande. On s’attaque aux conséquences du mal sans jamais en chercher la cause. Cela se comprend autant que cela s’explique : cette recherche nous conduirait inévitablement vers une condamnation sans appel de l’organisation sociale dans son ensemble.

De même qu’il a transformé tous les détails de notre monde en simple marchandise, le système présent a fait de notre corps une marchandise, un objet d’étude et d’expérience livré aux apprentis sorciers de la médecine marchande et de la biologie moléculaire. Et les maîtres du monde sont déjà prêts à breveter le vivant.

Le séquençage complet de l’ADN du génome humain est le point de départ d’une nouvelle stratégie mise en place par le pouvoir. Le décodage génétique n’a d’autres buts que d’amplifier considérablement les formes de domination et de contrôle.

Notre corps lui-aussi, après tant d’autres choses, nous a échappé.

Chapitre X : L’obéissance comme seconde nature

« À force d’obéir, on obtient des réflexes de soumission. »

Anonyme

Le meilleur de sa vie lui échappe mais il continue car il a l’habitude d’obéir depuis toujours. L’obéissance est devenue sa seconde nature. Il obéit sans savoir pourquoi, simplement parce qu’il sait qu’il doit obéir. Obéir, produire et consommer, voilà le triptyque qui domine sa vie. Il obéit à ses parents, à ses professeurs, à ses patrons, à ses propriétaires, à ses marchands. Il obéit à la loi et aux forces de l’ordre. Il obéit à tous les pouvoirs car il ne sait rien faire d’autre. La désobéissance l’effraie plus que tout car la désobéissance, c’est le risque, l’aventure, le changement. Mais de même que l’enfant panique lorsqu’il perd de vue ses parents, l’esclave moderne est perdu sans le pouvoir qui l’a créé. Alors ils continuent d’obéir.

C’est la peur qui a fait de nous des esclaves et qui nous maintient dans cette condition. Nous nous courbons devant les maîtres du monde, nous acceptons cette vie d’humiliation et de misère par crainte.

Nous disposons pourtant de la force du nombre face à cette minorité qui gouverne. Leur force à eux, ils ne la retirent pas de leur police mais bien de notre consentement. Nous justifions notre lâcheté devant l’affrontement légitime contre les forces qui nous oppriment par un discours plein d’humanisme moralisateur. Le refus de la violence révolutionnaire est ancré dans les esprits de ceux qui s’opposent au système au nom des valeurs que ce système nous a lui-même enseignés.

Mais le pouvoir, lui, n’hésite jamais à utiliser la violence quand il s’agit de conserver son hégémonie.

Chapitre XI : La répression et la surveillance

« Sous un gouvernement qui emprisonne injustement, la place de l’homme juste est aussi en prison. »

La désobéissance civile, Henry David Thoreau

Pourtant, il y a encore des individus qui échappent au contrôle des consciences. Mais ils sont sous surveillance. Toute forme de rébellion ou de résistance est de fait assimilée à une activité déviante ou terroriste. La liberté n’existe que pour ceux qui défendent les impératifs marchands. L’opposition réelle au système dominant est désormais totalement clandestine. Pour ces opposants, la répression est la règle en usage. Et le silence de la majorité des esclaves face à cette répression trouve sa justification dans l’aspiration médiatique et politique à nier le conflit qui existe dans la société réelle.

Chapitre XII : L’argent

« Et ce que l’on faisait autrefois pour l’amour de Dieu, on le fait maintenant pour l’amour de l’argent, c’est-à-dire pour l’amour de ce qui donne maintenant le sentiment de puissance le plus élevé et la bonne conscience.»

Aurore, Nietzsche